昨年(2022年)米国の利上げにより株式市場はベアマーケット(弱気相場)となりました。しかし、2023年は一転して、利上げの目的であるインフレが落ち着きつつあるとの観測から、今後の利上げのペース減速・打ち止めが視野に入っています。年初来株式に逆風だった利上げが終われば、再び株式市場が息を吹き返すことが期待できます。

米国株はもちろんですが、特に新興国市場が注目される可能性が高いので、その理由と新興国投資で有望なETF(FM)を紹介します。

FMとはどのようなETFなのか、すぐに知りたい方は目次の「世界一分かりやすい図解(構成国・構成銘柄・セクター・組入比率)」をタップ(クリック)してください。

新興国株が注目される理由=ドルとの逆相関関係

新興国株はドル指数に影響を大きく受けます。

ドルインデックス(DXY) = ドルの相対的な指数

ドルインデックスとは、ユーロや日本円、スイスフラン等の主要通貨に対するドルの価格を指数化したものです。

私たちは日本で生活し、日本円を使って物を買うため、ニュース等では「ドル円で150円/ドルまで円安が進んだ」と言います。しかし、これだけではドルが上がっているのか、日本円が下がっているのかは分かりません。そこで、為替をドル円だけでなく、ユーロやスイスフラン等とも比較し、世界の為替がどのような動きなのかを分かりやすくしたものがドルインデックスです。

ドルインデックスが上がっていれば、アメリカドル以外の通貨に対して相対的にドルが上がっていると言えます。

ドルインデックスと新興国株の関係

下図はドルインデックス(DXY)と今回紹介する新興国株ETF(FM)を並べたチャートです。

ドルインデックスの動きを青矢印、新興国株ETFの値動きを赤矢印で示しています。ドルインデックスが上がると新興国株が下がる、逆にドルインデックスが下がると新興国株が上がると言った逆相関の関係があることが分かります。

この逆相関であることを可視化すると図下側のチャートとなり、これを相関係数と言います。この相関係数を見ると、ほとんどの期間でマイナス側に振れています。相関係数はプラスの場合は同じ方向に動き、マイナスであれば逆向きに動くことを表しています。このことからもドルインデックスと新興国株は逆の値動きをすることが分かります。

ドルと新興国株が逆相関となる理由

世界の資金は相対的に金利が高いところへ流れます。2022年3月から米国の利上げが始まったことで、ドルを持っているだけで貰える利息が増えることを意味しますので、高リスクの新興国株から低リスクなドルへと世界の資金が流れました。これによりドルインデックスが急上昇し、新興国株は急落しました。(QT:金融引き締めを合わせて実施していることで、市中に出回っているドルが回収され、ドルが減ることで、希少性が上がることも、合わせてドルインデックスが上昇する原因のひとつ)

(2023年9月追記:利上げはあと1回あるかないかと言う見通し)

今後の見通し

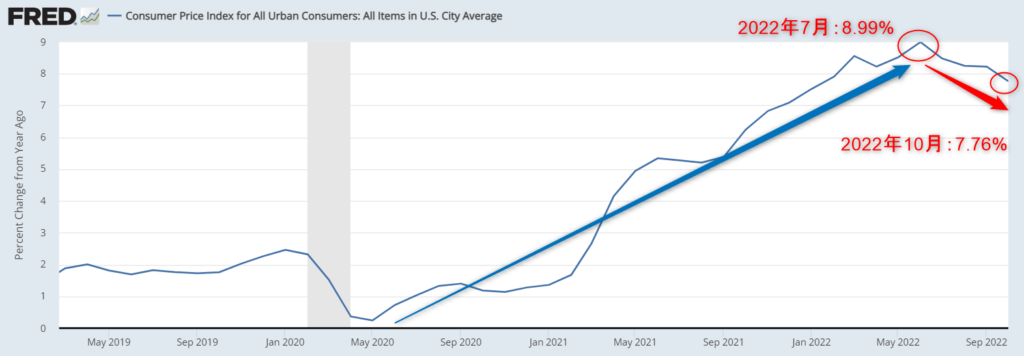

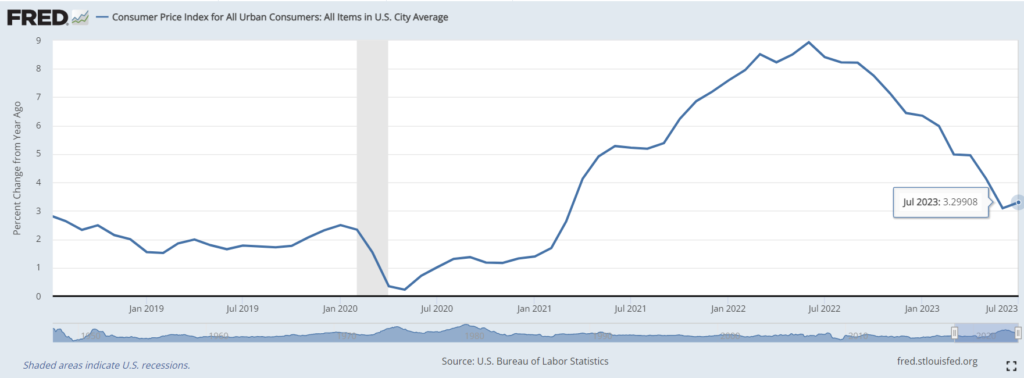

インフレ率は2022年7月の8.99%をピークに4か月連続で低下し、先月2022年10月は7.76%です。依然として高インフレではありますが、徐々に下がるのであれば、FRBは思い切った利上げ(0.50~0.75bp)をする必要がなくなります。通常の利上げは1回で0.25bpです。また、ツイッター社やメタ社のレイオフ(人員削減・解雇)を皮切りに他のこれまで市場をけん引してきたハイテク企業も同様な対応を迫られる可能性があり、設備投資の減少・失業率の上昇となれば、景気後退へとつながります。

このような状況下で、今後の利上げは限定的であり、景気後退となれば、利下げが視野に入ります。(すぐにではありませんが。)

利上げの打ち止めや利下げが行われると、利上げとは逆にマネーが流れることから、ドルは売られ、ドルインデックは下がり、ドルインデックスと逆相関の新興国株が上がると推測できます。

※2023年9月追記:直近のグラフを追記しました↓(目標の2%まではまだ到達していないが、しっかりとインフレは収まりつつあり、既に金利(FFレート)は高いため、これ以上利上げは可能性は低く、今後は利下げが意識され始める)

有望な新興国(フロンティア)株ETF【FM】を紹介

新興国ETFと言うと、VWOを思い浮かべる方は多いのではないでしょうか。VWOは新興国全体にまとめて分散投資できるETFですが、その中身は大半が中国・台湾となっています。中国は習近平氏によるハイテク企業・富裕層への締め付けが厳しく、倒産・上場廃止等リスクが高いため資金の流入先となる可能性が低いため、中国以外の新興国株を対象となるETFが好ましいです。そこで、今回紹介する新興国ETF「FM」が適切だと考えられます。

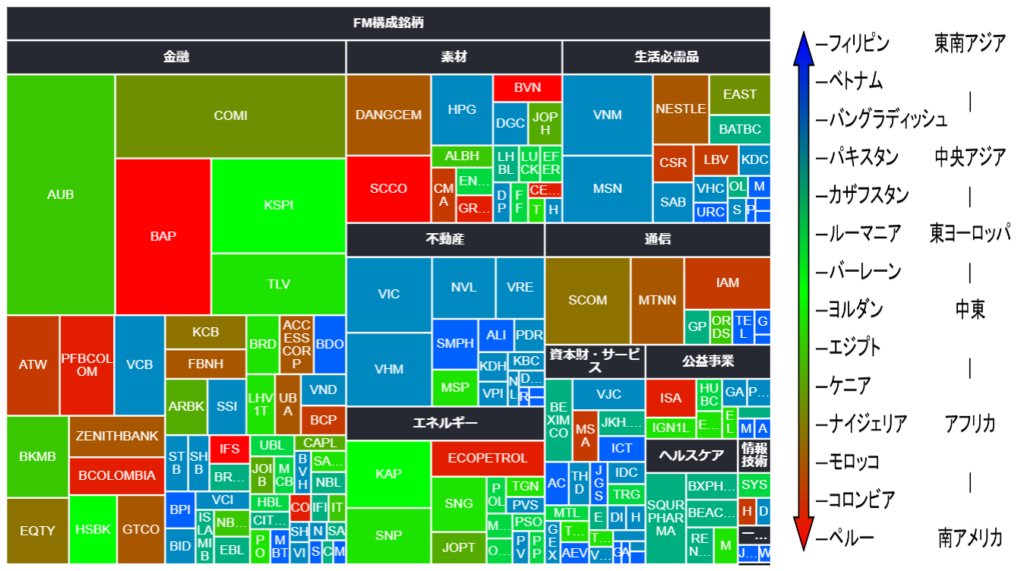

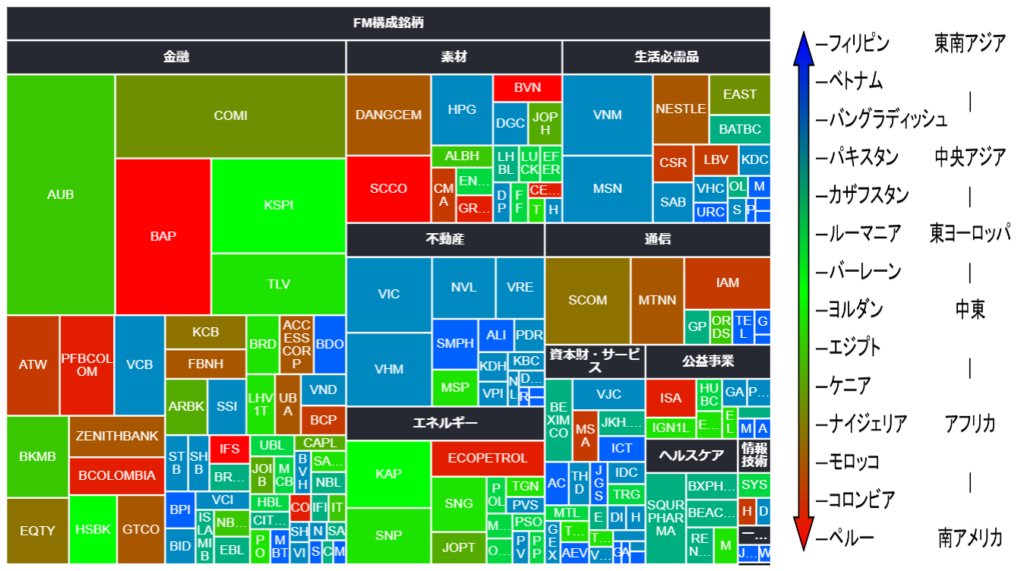

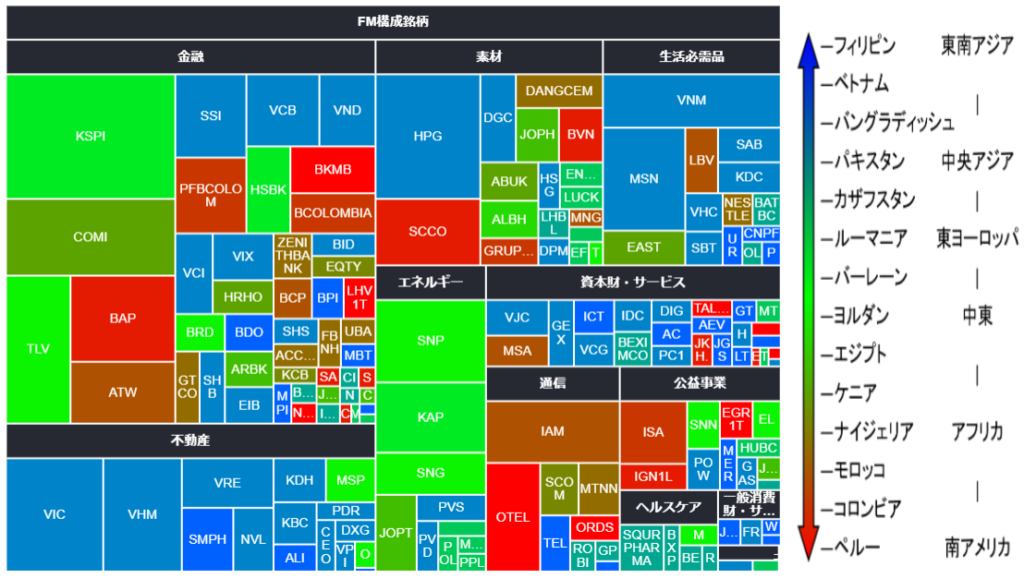

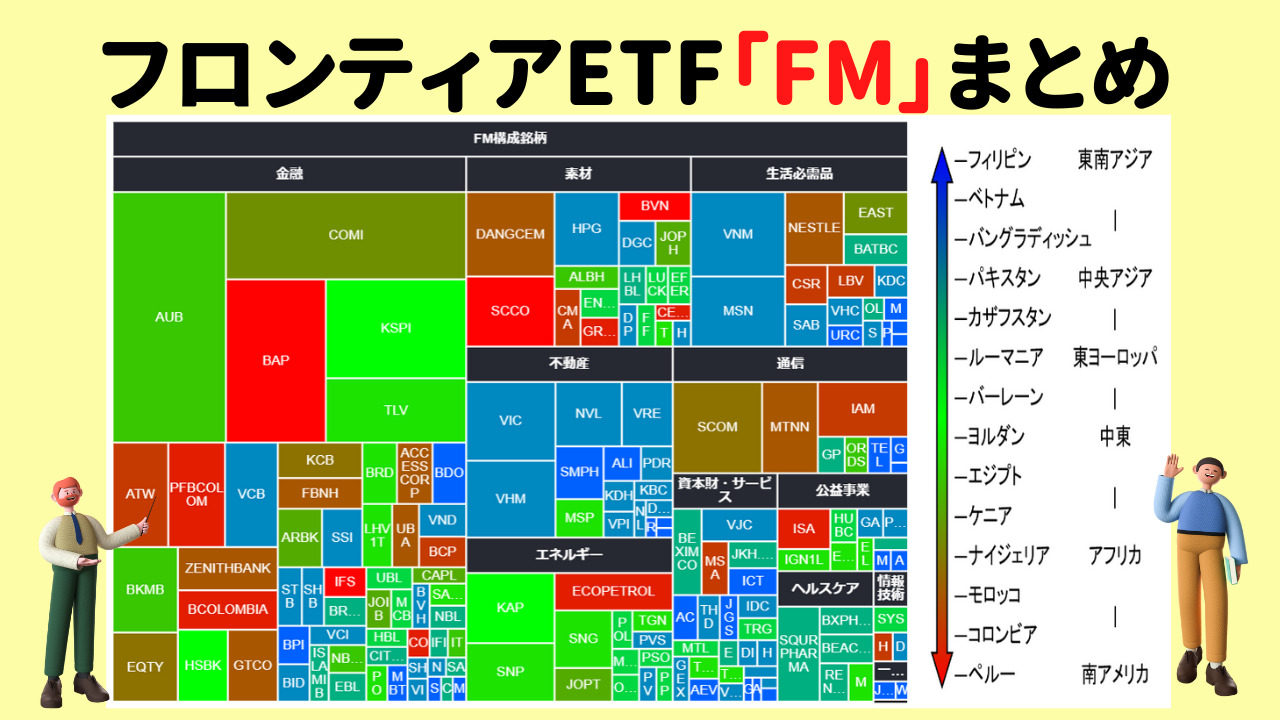

FMはブラックロック社の「iシェアーズ MSCI フロンティア & セレクトEM ETF」であり、新興国よりも小さい市場規模となるフロンティア市場を投資対象としています。そのため、中国・インド・ブラジルと言った市場の大きい新興国を含んでいません。FMを構成するのはベトナム・ナイジェリア・バーレーン等の普段投資対象として耳にしないような小さな国・企業となっています。構成銘柄をセクターと国別でツリーマップで表しました。

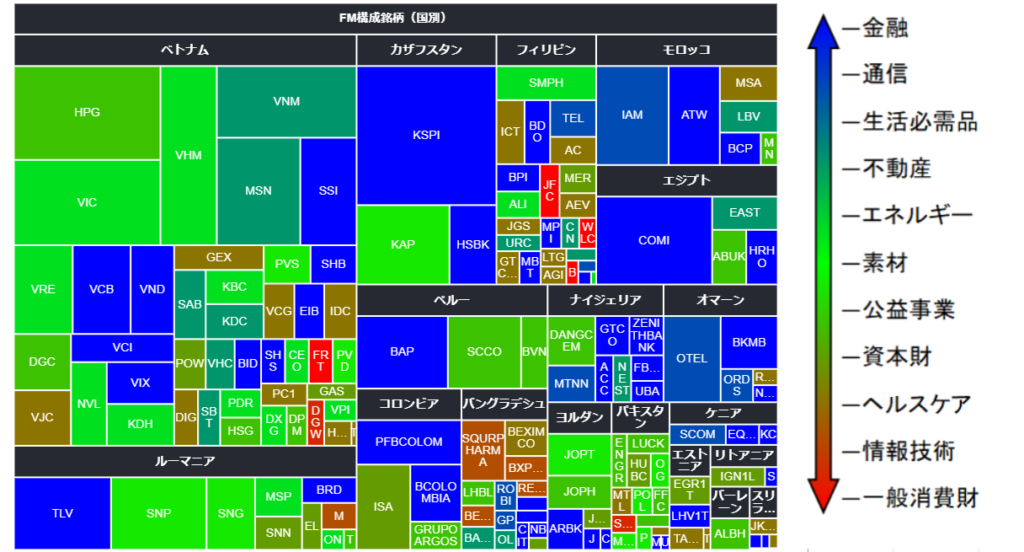

世界一分かりやすい図解(構成国・構成銘柄・セクター・組入比率)

長方形サイズ:組み入れ比率(サイズが大きいほど投資額が大きい)

色:国・地域(アジア圏=青、中東=緑、アフリカ&南アメリカ=赤)

ちなみに、具体的な数値でいうと

セクターは金融:44.7%、素材:9.9%、生活必需品:9.5%、不動産:9.2%、エネルギー:7.7%、通信:6.9%…と続きます。(2022年10月時点)

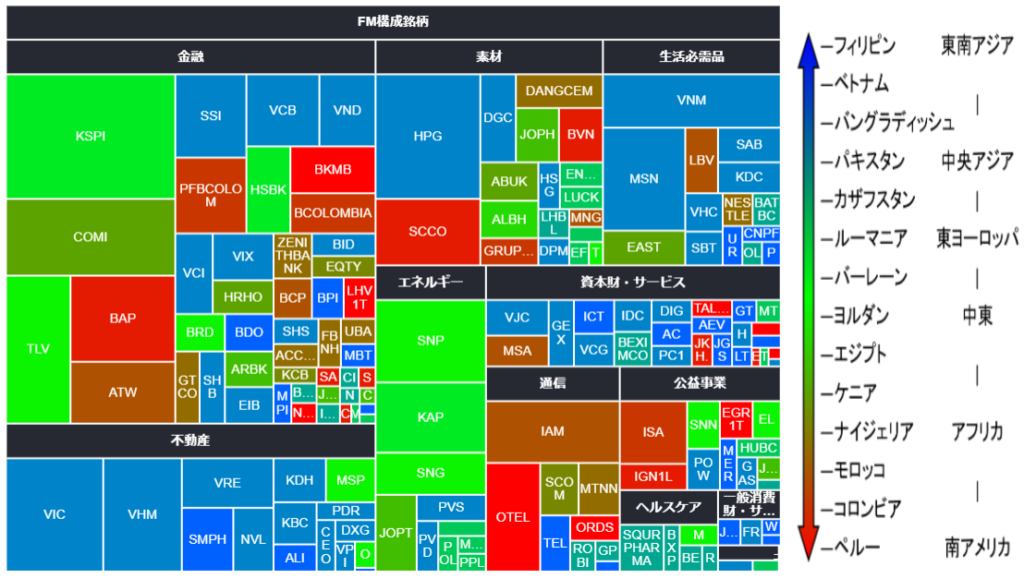

2023年9月追記:金融:33.8%、不動産:12.8%、素材:12.14%、生活必需品:9.41%、エネルギー:7.98%、通信6.4%…ベトナムの不動産が伸びております(2023年8月時点)

国としては、ベトナム:20.2%、ナイジェリア:9.9%、バーレーン:7.1%、ペルー:6.2%…となっています。(2022年10月時点)

2023年9月追記:ベトナム:34.9%、ルーマニア:8.73%、カザフスタン:8.69%、フィリピン:6.17%…とかなり変化しております。(2023年8月時点)

スプレッドシートでツリーマップを作る方法はこちらの記事で紹介しています。

| FM | VWO(参考) | VNM(参考) | |

| 設定日 | 2012年9月12日 | 2005年4月3日 | 2011年8月9日 |

| 組入れ銘柄数 | 173社(2022年10月時点) 162社(2023年8月時点) | 5,574社 | 36社 |

| 経費率 | 0.79% | 0.08% | 0.66% |

| 純資産総額 | 3.1億USD(2022年10月時点) 6.4億USD(2023年9月時点) | 858億USD | 6.4億USD |

※2023年9月時点のツリーマップを追加しました。(この1年足らずでだいぶ雰囲気が変わっています。ベトナムの鉄鋼メーカーのHoa Phatやベトナムの最大企業VINグループの伸びが凄まじい)

VIC(ビングループ)はベトナム最大の財閥企業で、不動産以外にも幅広い事業を持っているよ。自動車メーカーのビンファスト(2017年設立)もグループ企業で2023年8月15日にナスダックに上場したね。ビンファストの車体は乗り心地もGOODです!

比較的新しく、経費率はちょい高め、規模は小さいETFであることが分かります。他のETFとサイズ感を比較するとこれくらいです↓

FMの市場規模(他のETFと比較したサイズ感)

非常に小さいので、例えば中国から少しだけ資金が流入するだけでも、かなり大きな値上がりが期待できます。

過去30年間は中国の成長が著しかったが、今後は成長鈍化。過去、将来ともにインドと同等のGDP成長率との見通し。

その他新興国ETF

中国以外の新興国株へ投資するのであれば、「FM」以外にも「国別ETF」も選択肢としてあります。

✅インド:EPI,1678

✅ポーランド:EPOL

✅インドネシア:EIDO,IDX

✅ベトナム:VNM

✅タイ:THD,1559

✅メキシコ:EWW

✅韓国:EWY

✅トルコ:TUR

✅南アフリカ:EZA

✅マレーシア:EWM,1560

✅フィリピン:EPHE

✅ブラジル:EWZ,1325

まとめ

1.米国の利上げが終わると、新興国株が注目される。

2.今中国に投資はリスクが高い。

3.中国を含まない新興国株ETFであるため「FM」が有望。

「FM」の構成・ファンド情報

| セクター | 組入比率 2022年10月 | 組入比率 2023年8月 |

| 金融 | 44.7% | 33.8% |

| 素材 | 9.9% | 12.1% |

| 生活必需品 | 9.5% | 9.4% |

| 不動産 | 9.2% | 12.8% |

| エネルギー | 7.7% | 8.0% |

| 通信 | 6.9% | 6.4% |

| 資本財 | 5.5% | 7.0% |

| 公益事業 | 2.9% | 4.7% |

| ヘルスケア | 2.9% | 1.8% |

| 情報技術 | 0.7% | 0.3% |

| 一般消費財 | 0.3% | 0.8% |

| 国(上位10か国) 2022年10月時点 | 組入比率 | 国(上位10か国) 2023年8月時点 | 組入比率 |

| ベトナム | 20.2% | ベトナム | 34.9% |

| ナイジェリア | 9.9% | ルーマニア | 8.73% |

| バーレーン | 7.1% | カザフスタン | 8.69% |

| ペルー | 6.2% | フィリピン | 6.2% |

| ルーマニア | 6.1% | モロッコ | 5.8% |

| カザフスタン | 5.6% | エジプト | 5.4% |

| バングラディッシュ | 5.6% | ペルー | 4.9% |

| エジプト | 5.5% | コロンビア | 4.1% |

| モロッコ | 5.4% | バングラディッシュ | 3.4% |

| コロンビア | 5.0% | ナイジェリア | 3.4% |

| FM | VWO(参考) | |

| 設定日 | 2012年9月12日 | 2005年4月3日 |

| 運営会社 | ブラックロック社 | ヴァンガード社 |

| 組入れ銘柄数 | 173社 | 5,574社 |

| 経費率 | 0.79% | 0.08% |

| 純資産総額 | 3.1億USドル | 858億USドル |

2022年10月と2023年8月時点のツリーマップを並べてみました。

10か月後↓

セクター→グループ、地域→色でツリーマップを作成しておりましたが、地域→グループ、セクター→色で作成するとこのようになります↓

ベトナムのサイズが際立ちますね。ご自身でツリーマップを作成してみたい方はこちらを参考にしてください。

以上、フロンティアETF「FM」についてまとめてみました。投資の参考にしていただければ幸いです。

コメント